STROKOVNI ČLANKI

Negotov začetek

Prvi tedni novega leta borznim indeksom povzročajo težave. Izjema je slovenski SBITOP, ki nadaljuje s pozitivnimi premiki, ostali pa očitno že čutijo hladen piš, ki prihaja iz največje tiskarne denarja na svetu. V nadaljevanju si podrobneje poglejmo dosedanje januarsko dogajanje.

V zaključku preteklega leta je ameriška centralna banka Federal Reserve odločno stopila na pot napovedane monetarne restrikcije. Z decembrom se je prvič začelo zmanjševanje mesečnih nakupov obveznic na odprtem trgu, ki naj bi se po načrtu zaključilo meseca marca letos. Od aprila dalje tako FED ne bo več kupoval večjih količin obveznic, kar pomeni, da se bo bilančna vsota FED prenehala povečevati. Obenem je za april v ZDA previden prvi dvig obrestnih mer po letu 2018. Zaenkrat se še ugiba, ali bo ta dvig bolj previdne narave v obsegu 0,25% ali morda bolj konkreten v obsegu 0,5%.

Če je do danes veljalo, da zniževanje obrestnih mer in ekspanzivna monetarna politika ugodno vplivata na kapitalske trge, je preobrat na tem področju pričakovano povzročil nekaj vznemirjenja. Vse vrste premoženja gredo sedaj postopoma skozi proces prevrednotenja, v katerem se bodo vrednosti prilagajale novi realnosti – rastoči ceni denarja. Ta realnost seveda ni statična, saj danes ne vemo, kje in kdaj se bo rast obrestnih mer ustavila. Prevrednotenje torej ni enostavni dnevni dogodek, ampak proces, ki potrebuje svoj čas in se bo dogajal dinamično, predvsem kot odziv na novice, ki bodo prihajale iz najpomebnejših centralnih bank sveta. Dejstvo je, da so bile okoliščine obrestnih mer in monetarne politike v zadnjih letih zelo umetno vsiljene s strani aktivističnih centralnih bank (financial repression), zato se kapitalski trgi sedaj sprašujejo, kolikšen je sploh realno pričakovan nivo obrestnih mer (in posledično zahtevanih donosov državnih obveznic), pod pogojem, da se centralne banke umaknejo iz dogajanja.

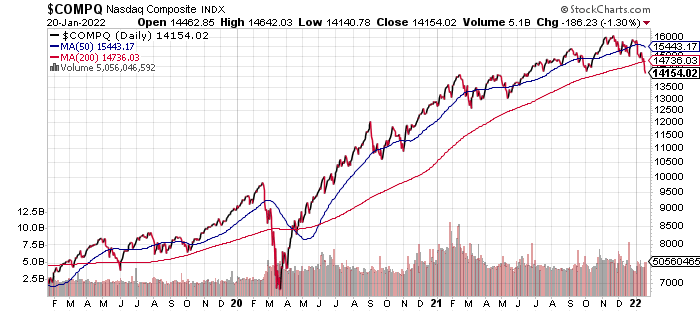

Kot prvi so se na napovedano zaostritev finančnih razmer odzvali najbolj špekulativni in najbolj precenjeni segmenti ameriškega trga. Ti so običajno najbolj občutljivi na spremembe obrestnih mer. Za delnice v tehnološkem sektorju je značilno da večinoma ne izplačujejo dividend, pogosto pa tudi dobička v prvih letih še ne ustvarjajo ali pa so njihova vrednotenja glede na ustvarjeni dobiček ekstremno visoka. V obvezniškem žargonu takim naložbam rečemo »long-duration« in so zelo občutljive na spremembe obrestnih mer, zato ni čudno, da ameriški tehnološki indeks Nasdaq Composite najbolj občuti pritisk vlagateljev in se nahaja praktično že 10% nižje od svojega novembrskega vrha. V zadnjih dneh je celo prebil podporo 200-dnevnega drsečega povprečja (rdeča linija na priloženi sliki), kar je pomemben signal prekinitve več let trajajočega pozitivnega trenda.

Znotraj tega indeksa so posamične delnice v podsektorjih, »računalništvo-v-oblaku« ali pa »delo-od-doma«, ki trenutno izgubljajo že preko 30%. Ostala dva pomembna ameriška borzna indeksa S&P500 in Dow Jones Industrials trenutno od svojega decembrskega vrha izgubljata približno 5%.

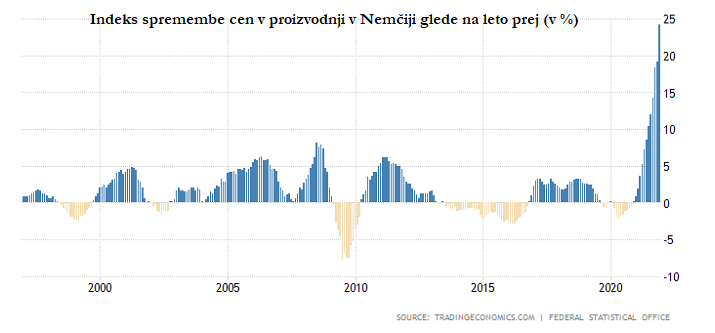

Nekoliko bolje gre evropskim borznim indeksom, ker Evropska Centralna Banka vsaj za prvo polovico letošnjega leta še ne predvideva večje spremembe monetarne politike. Christine Lagarde namreč trdi, da v evroobmočju ni potrebe po podobnem monetarnem ukrepanju kot v ZDA. Ona že ve za vse ostale pa spodaj graf gibanja Producer Price Index (proizvodne cene) v odstotkih za Nemčijo. Tudi če odštejemo vpliv energentov, ki predstavljajo cca 70% te rasti cen, je inflacija cen v proizvodnji preko 10% letno. Gre za najvišjo zabeleženo rast po letu 1946. Vsekakor ni nobenih razlogov za skrb…

Res je, da ničelne obrestne mere vlagateljem dolgo časa niso ponujale drugih pametnih alternativ kot špekuliranje z delnicami in drugimi še bolj tveganimi oblikami premoženja, a zdaj se zaradi sprememb na področju obrestnih mer morda začenja dogajati počasen premik v razmišljanju, da alternativa vendarle obstaja. Pomemben faktor bo tudi dejstvo, da z rastjo cene denarja finančni inženiring ne bo več tako poceni, kot je bil, kar pomeni, da bo obseg poslov, ki potrebujejo financiranje, začel počasi stagnirati. Česar pa sedaj ne vemo, ker še nikoli nismo bili soočeni s tako situacijo je, kako se bo finančni sistem, ki je bil zadnje desetletje navajen izjemno lagodnih finančnih razmer, uspel prilagoditi temu »odmiku od ničle«. Obseg finančnega balona zaradi predolgo trajajoče nizke cene denarja je namreč na določenih segmentih kapitalskih trgov res zgodovinsko ekstremen in veliko vprašanje bo, ali so FED in ostale centralne banke sposobne zrežirati t.i. »soft landing«. Glede na dejstvo, da trenutno že res močno zaostajajo za inflacijskim galopom, ne daje ravno veliko upanja, da vedo, kaj počnejo.

Peter Mizerit

Vodja službe za upravljanje s tveganji