STROKOVNI ČLANKI

Inflacija uhaja

Po negativnem januarju so finančni trgi v začetku februarja doživeli umiritev in se tudi malce popravili. Januar je bil sicer najbolj negativen za ameriške delnice, posebej za tiste iz tehnološke panoge. Med redkimi pozitivnimi borzami se je poleg britanske in brazilske znašla tudi domača Ljubljanska borza, katere indeks SBITOP je tudi v januarju pridobil 2,5%.

Če je bil januar razmeroma slab za tehnološke delnice, je bil po drugi strani zelo dober za delnice iz energetske in finančne panoge. Cene nafte in plina so namreč ponovno močno rasle, zaradi pričakovanja o dvigu obrestnih mer in s tem posledično izboljšanja neto obrestne marže, pa je rast zajela tudi bančne delnice. Vse centralne banke z izjemo treh največjih (ameriška FED, evropska ECB in japonska BOJ) zaradi močnih inflacijskih pritiskov že hitijo z dvigovanjem obrestnih mer. Nekatere med njimi so pri tem zelo agresivne in so izvedle zadnje dvige v višini ene odstotne točke denimo ruska, brazilska in čilenska centralna banka. Kar se tiče FED je zdaj vprašanje ali bo prvi napovedan marčevski dvig v višini 0,25% ali 0,5%. Evropska centralna banka je zaenkrat še bolj previdna, čeprav je na svoj zadnjem sestanku pred kratkim dala vedeti, da dopušča tudi možnost prvega dviga obrestnih mer letos, kar je bilo še pred nedavnim skorajda nemogoče slišati.

Stvari se torej spreminjajo in vse bolj očitno dejstvo je, da inflacija prehaja v družbeni problem številka ena. Objava kar 7,5% letne rasti cen v ZDA (Consumer Price Index) pred par dnevi kaže, kako močno centralne banke v tem trenutku zamujajo s svojimi ukrepi. Videli bomo ali jim je po dvanajstih letih boja proti deflaciji sploh ostalo kaj orodij in znanja za spopad z novim zmajem. Trg se sicer sedaj začenja bati ali ne bodo v goreči želji, da zatrejo pobezljano inflacijo, centralne banke morda reagirale pretirano in s tem sprožile začetek naslednje recesije. Se nam v kratkem obeta izredni sestanek FED in nenapovedan prvi dvig še pred koncem marca? Kar se nas tiče je osnovni problem jasen: do sedanjega stanja nas je pripeljala pretirano dolgo trajajoča preveč ohlapna denarna politika. Če bodo sedaj preveč zategnili zavoro bo to le naravna posledica njihove predhodne napake, da so predolgo držali nogo na plinu. Vsaj na Covid fronti se medtem kaže nekaj več pozitivnih novic, vse več držav opušča izredne epidemiološke ukrepe in se počasi pripravlja na življenje z virusom tako kot je človeštvo že do sedaj sobivalo s temi organizmi v nekakšnem bolj ali manj stabilnem sožitju.

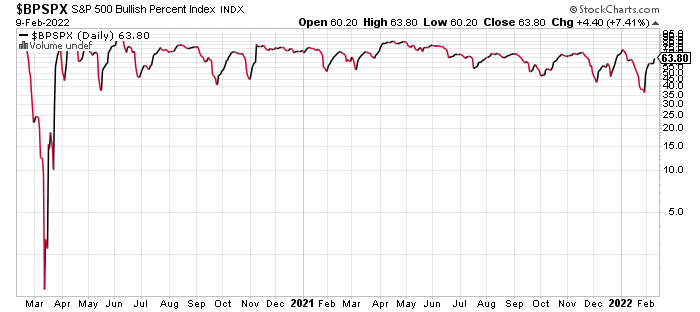

Še kratek pregled sentimenta na borzah. Na sliki lahko vidite indeks S&P500 Bullish Percent Index. Ta kaže moč bikovsko naravnanih (optimističnih) vlagateljev na primeru ameriškega indeksa S&P500.

V letošnjem januarju (na skrajni desni strani grafa) je zaradi korekcije na borzah ta zalet optimističnih vlagateljev dokaj hitro upadel iz cca 75% pod 40%. To je kar velika sprememba sentimenta, marsikdo je že govoril o razprodaji in paniki na borzah, a če pogledate kaj se je dogajalo marca 2020 lahko vidite, da smo še zelo daleč od prave panike. V tistih dneh namreč ni bilo na borzi praktično niti enega optimista več. Kakorkoli že, prvi dnevi februarja so na borze prinesli nekaj olajšanja, tako da se je moč optimističnih vlagateljev do včeraj znova povzpela preko 60% kar pomeni, da biki znova prevladujejo. Smo torej sredi pozitivnega odboja po negativnem januarju. Iz močno »oversold« situacije konec januarja so trgi sedaj znova v relativno nevtralni do blago optimistični poziciji. Ker se restriktivni monetarni ukrepi še niso niti zares začeli, je vprašanje koliko časa bo ta situacija zdržala.

Peter Mizerit

Vodja službe za upravljanje s tveganji