STROKOVNI ČLANKI

Keep raising until something breaks

Druga polovica marca je na borzne trge pričakovano prinesla močan popravek tečajev. Kot smo ocenjevali v našem predhodnem poročilu, gre najbrž za to, da so vlagatelji prebavili začetni šok po izbruhu vojne, ki je konec februarja nenadoma potisnil borze globoko v območje strahu.

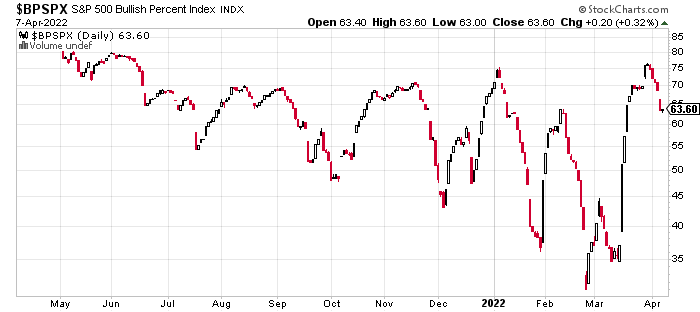

Na priloženi sliki lahko opazujete dogajanje, povezano s trenutnim sentimentom vlagateljev. Gre za ameriški kazalnik S&P500 Bullish Percent Index, ki kaže moč (trend) bikovsko naravnanih vlagateljev – optimistov (vezan je na delnice, ki sestavljajo ameriški borzni indeks S&P500). Na grafu je jasno vidno, da ta trend že dobro leto dni postaja čedalje šibkejši, dno pa je bilo zaenkrat doseženo konec februarja, takoj po izbruhu konflikta v Ukrajini. Po dobrih dveh tednih je v marcu sledil močan popravek, ki je do konca meseca znova dvignil optimizem vlagateljev, celo do najvišjih ravni v zadnjem letu dni. V prvih dneh aprila se sentiment na borzah počasi znova poslabšuje.

Vlagatelji so v zadnjem letu dni postopoma postali vse bolj previdni predvsem zaradi pričakovanja o premiku centralnih bank k bolj restriktivni poziciji glede monetarne politike. Vmes je na trge posegel tudi konflikt v Ukrajini, ki je za kratek čas prevzel pozornost vlagateljev in povzročil nekaj pretresa, a se sedaj kot kaže ti znova postopoma osredotočajo na bolj makroekonomske podatke in manj na poročila z vojnih območij.

Temeljni dejavnik makroekonomskih politik v zadnjih letih so seveda monetarne razmere in te se trenutno konkretno spreminjajo. Tudi najpomembnejše centralne banke sveta, tukaj mislimo predvsem na Federal Reserve, postajajo vse bolj restriktivne. ZDA so namreč v relativno dobri gospodarski kondiciji in ne čutijo vpliva energetske krize tako močno kot denimo Evropa. Predstavniki FED so zaradi tega in predvsem zaradi strmo naraščajoče inflacije vsak dan bolj pogumni v svojih stališčih glede zaostrovanja monetarne politike.

Da nameravajo letos dvigniti obrestne mere na vsakem od preostalih šestih sestankov odbora guvernerjev je trgom že jasno. A zdi se, da ne bodo ti dvigi le za 0,25 odstotne točke, temveč utegnejo na katerem od sestanku presenetiti tudi z dvigom v višini 0,5 odstotne točke. Še več, zadnja informacija iz preteklega tedna je tudi napoved o agresivnejšem zmanjševanju bilančne vsote FED. Ta naj bi se sedaj zniževala v višini 95 milijard mesečno in sicer na način, da FED v tej višini ne bo reinvestirala zapadlih obveznic. Če je torej FED do sedaj vse obveznice v svojem portfelju ob njihovi zapadlosti reinvestirala v nakupe novih obveznic, zdaj razmišlja o tem, da bi za 95 milijard različnih obveznic (državnih in hipotekarnih) mesečno dovolila zapadanje in v tem znesku ne bi kupila novih obveznic. Seveda to posledično pomeni, da bo FED v letu dni skupno kupila cca 1.140 milijard USD manj obveznic, kot jih je reinvestirala do sedaj. To pa so že zneski, ki vplivajo tudi na povpraševanje na trgu obveznic zaradi česar rastejo zahtevani donosi teh obveznic.

Donos desetletne ameriške državne obveznice se je denimo od konca leta 2021 do danes povzpel iz 1,5% letno na 2,65% letno. V primerjavi z letno inflacijo, ki trenutno presega 7%, je to resda še vedno posmeha vredno, a dejstvo je, da je trend v očitnem porastu. In ker so obrestne mere temelj vseh gospodarskih aktivnosti, še posebej tistih, ki so odvisne od financiranja (kreditiranja), na primer nepremičnin, je bolj ali manj jasno v katero smer piha veter. Na ameriškem nepremičninskem trgu se tako že začenjajo kazati prvi očitni znaki upočasnjevanja aktivnosti. Upada optimizem nepremičninarjev, upada povpraševanje po refinanciranju posojil in povpraševanje po novih hipotekarnih posojilih. To so signali, ki bodo v naslednjih kvartalih najbrž pripeljali do dejanske ohladitve cen nepremičnin. Pravi efekt tega početja se bo začutil takrat, ko se bo začela zmanjševati negativna obrestna mera, torej razlika med uradno obrestno mer centralne banke in letno stopnjo inflacije. Tukaj so centralne banke še v veliki zamudi, vendar je vsaj ameriška FED čedalje bolj odločna, da to razliko agresivno nadoknadi. In s tem se v bistvu vračamo k naslovu našega današnjega članka.

Peter Mizerit

Vodja službe za upravljanje tveganj