STROKOVNI ČLANKI

Prilagajanje novi realnosti

Zdrs delnic od začetka letošnjega leta ponekod postaja že kar občuten. Ameriški tehnološki indeks Nasdaq Composite je od začetka leta tako izgubil cca 26% vrednosti. S&P 500 trenutno izgublja 16%, Dow Jones Industrials pa 12%. Nemški indeks DAX je prav tako upadel za 12%, francoski CAC za 13%, razmeroma dobro pa se zaenkrat drži slovenski indeks SBITOP, ki se trenutno nahaja le 10% pod januarskim vrhom. Še bolje gre britanskemu indeksu FTSE100, saj ohranja isto raven kot jo je imel v začetku leta.

Negativna gibanja borznih indeksov so predvsem odziv na spremembo kurza monetarne politike. Deloma je svoje dodal tudi rusko-ukrajinski zaplet, predvsem v smislu pospeška inflacije na katerega so sedaj centralne banke prisiljene odgovarjati precej bolj agresivno, kot je bilo sprva mišljeno.

Z mesecem junijem pospešek tako dobivajo tudi monetarni ukrepi. Vse do marca 2022 je Federal Reserve dejansko še kupovala ameriške državne (in hipotekarne) obveznice in na ta način s povpraševanjem na odprtem trgu vplivala na nižje obrestne mere državnih obveznic. Od marca do junija je z novimi nakupi prenehala, je pa nadaljevala z reinvestiranjem zneskov obveznic, ki so medtem zapadle. Od junija dalje se tudi reinvestiranje ustavlja. FED bo torej dopustila, da bodo obveznice v njenem portfelju zapadale po naravni poti, prejetih denarnih zneskov pa ne bo več reinvestirala v nakupe nadomestnih obveznic. Na ta način se bo začela zmanjševati bilančna vsota centralne banke. Seveda bo sedaj na trgu obveznice moral kupiti nekdo drug, ker država jih bo vsekakor izdajala še naprej, saj potrebuje sredstva za normalno delovanje. Sprememba bo v tem, da FED-a kot največjega posamičnega kupca ne bo več.

Poleg začetka zmanjševanja bilančne vsote se s strani FED v juniju pričakuje še en dvig obrestnih mer za 0,5 odstotne točke in nato še dva v isti višini in sicer julija in septembra. V mesecu juliju svoj prvi dvig napoveduje tudi Evropska centralna banka. Na to se že odziva tudi vrednost 12-mesečnega Euriborja, ki se je iz decembrskih -0,499% dvignila na trenutnih +0,364%. Prihajamo torej v novo, še bolj agresivno fazo monetarne restrikcije. Cilj teh ukrepov je jasen – čim prej in čim hitreje zatreti previsoke inflacijske številke.

Za donose na finančnih trgih to seveda ni optimalno okolje. Obrestna mera je temelj vrednotenj vseh vrst premoženja. Načeloma velja, da nižja obrestna mera dopušča višja vrednotenja, višja obrestna mera pa nižja vrednotenja. Delovanje finančnega sistema je sicer izjemno kompleksno in preveč enostavnih interpretacij določenih relacij se je vseeno bolje izogibati. Kakorkoli že, ker so bile obrestne mere nizke zelo dolgo, predolgo časa, so se vrednotenja na kapitalskih (in nepremičninskih) trgih temu prilagodila na višjo raven. S tem so se povečala sistemska tveganja v finančnem sistemu, zaradi česar smo tudi kritični do neodgovornih politik centralnih bank, ki so dopustile nastanek te visoko-špekulativne situacije. Sedaj se dogaja zelo hiter prehod v območje višjih obrestnih mer, finančni sistem pa posledično prevrednotuje vrednosti premoženja na nižje ravni. Proces ni linearen temveč se dogaja v valovih v skladu s sprotnimi spremembami pričakovanj glede temeljnih makroekonomskih indikatorjev kot so obrestne mere, gospodarska rast, brezposelnost itd…

Na spremembe obrestnih mer so najbolj občutljive dolgoročne oblike premoženja. Mednje sodijo dolgoročne državne obveznice, nepremičnine in denimo delnice, ki ne izplačujejo dividend oz. so šele v fazi hitre rasti in naj bi prvi dobiček začele ustvarjati šele čez nekaj let. Veliko takih se nahaja v zgoraj omenjenem tehnološkem indeksu Nasdaq, kar je tudi razlog, da je ta toliko zdrsnil ob prvih dvigih obrestnih mer v ZDA. Prevladujoča večina investicijske javnosti je bila mnenja, da bo inflacija pozitivna za delniške in nepremičninske trge, saj bodo ljudje iskali alternative za bančne depozite, ki v času inflacije pospešeno izgubljajo kupno moč, a naše mnenje je bilo, da bodo pravzaprav prva žrtev inflacije visoka vrednotenja na kapitalskih trgih. To se sedaj dejansko dogaja. Vzpon inflacije je posekal ravno najbolj špekulativne segmente kapitalskih trgov. Zaostrovanje denarne politike centralnih bank bo sedaj postopoma podražilo in omejilo kreditiranje ter posledično ohladilo gospodarsko aktivnost.

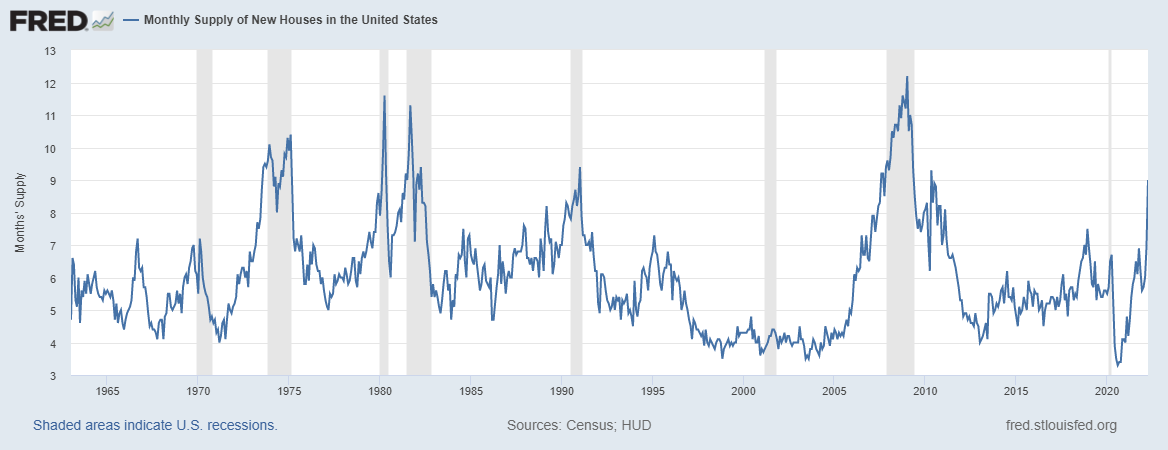

Ponovno prvi konkretni znaki tega prihajajo iz ZDA, prodaja novih nepremičnin je v aprilu upadla za 16%, zaloga neprodanih novih stanovanj (prikazano na priloženi sliki) pa se je iz lanskih 4 mesecev povzpela na 8 mesecev (to je približno enak nivo kot ob izbruhu krize nepremičninskih kreditov leta 2007). Ukrepi monetarne politike imajo vedno določen časovni zamik preden dejansko primejo, ponavadi je to 6 do 9 mesecev in sedaj prihajamo v obdobje, ko se začenjajo sprejeti ukrepi počasi čutiti tudi v realnem gospodarstvu.

Peter Mizerit

Vodja službe za upravljanje tveganj