STROKOVNI ČLANKI

Druga plat ekonomskega čudeža Kitajske

Mesec avgust se je na večini kapitalskih trgov zaključil z negativnim predznakom. Zahodni razviti trgi, vključno z ameriškimi, so beležili manjše zdrse nekje med -1% in -3%. Večji padci so zaznamovali predvsem kitajske delnice in tokrat tudi domačo Ljubljansko borzo.

Primarni slovenski borzni indeks SBITOP je v avgustu izgubil kar 8% in s tem dosegel enega najslabših rezultatov izmed vseh svetovnih borz. Razloga najbrž ni treba posebej iskati. V začetku avgusta so del Slovenije prizadele obsežne poplave. Po prvih dneh reševanja življenj se je začelo preštevanje škode. Prve ocene so bile z nekaj sto milijoni EUR seveda preoptimistične, bolj realno se sedaj govori o nekaj milijardah EUR. Na udaru vlagateljev so bile najprej delnice zavarovalnih družb Triglav in Sava Re. Prva je v avgustu izgubila cca 15% vrednosti, druga pa 9%. Sledil je politični pritisk na visok dobiček banke NLB in omemba možnosti izredne obdavčitve, zaradi česar je tudi ta v avgustu izgubila dobrih 7%. Negativni sentiment glede sanacije poplavne škode v breme poslovanja gospodarstva in morda tudi dohodnine prebivalstva se je postopoma preselil še na ostale delnice v borzni kotaciji. Dobrih 10% je od sredine julija zdrsnila tudi vrednost delnicam novomeške Krke, v tem primeru predvsem zaradi devalvacije ruskega rublja. Krka na tem trgu ustvari kar pomemben del svoje letne prodaje, poleg tega pa ima tam tudi fiksne investicije.

Negativen mesec je bil tudi za delnice kitajskih izdajateljev. Primarni indeks borze v Hong Kongu je izgubil cca 8%. Tam se predvsem širi negotovost glede vzdržnosti nepremičninskega trga in posledično bančnega sistema. Prvi tresljaji so se začeli že konec leta 2021, o čemer smo na tem mestu že pisali. Od takrat je šlo vse skupaj samo še navzdol. Največja nepremičninska družba Evergrande je denimo septembra 2021 zaustavila izplačila kuponov nekaterih svojih obveznic. Po skoraj dveh letih negotovosti je naposled sredi avgusta letos na ameriškem sodišču vložila zahtevo za zaščito pred upniki (bankruptcy protection), s čimer se začenja postopek prestrukturiranja dolgov. Za njene delničarje je bolj ali manj game-over, tečaj delnice je od vrha v letu 2017 izgubil skoraj 99% vrednosti. Nepremičninska aktivnost sicer predstavlja dobro tretjino kitajskega gospodarstva, tipično kitajsko gospodinjstvo pa ima dve tretjini svojega premoženja v obliki nepremičnine, zato je vpliv teh težav na kitajski borzni trg in finančni sistem precejšen. Azijski gospodarski čudež se očitno ohlaja, v nasprotju z zahodnimi državami se v Pekingu ubadajo celo z deflacijo.

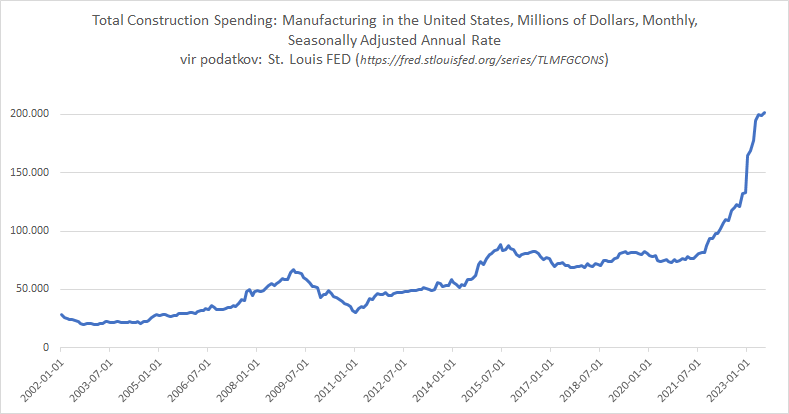

Kitajske oblasti si že nekaj časa prizadevajo obuditi vse bolj upehano domačo gospodarsko rast, a jim to ne uspeva več najbolje. Pretirano preteklo financiranje fiksnih investicij pomeni, da je sedaj ogromno kapitala ujetega v nedonosnih projektih. Zaradi političnega spogledovanja z Rusijo in nerešenih odnosov s Tajvanom se v zadnjem letu dni skorajda popolnoma ustavljajo tudi tuje investicije na Kitajsko, te pa so bile pomemben element gospodarskega čudeža. Nekatere zahodne korporacije iz previdnostnih razlogov tudi selijo del kitajskih zmogljivosti drugam. Kapital postaja nezaupljiv do držav, nad katerimi visi tveganje sankcij, kot se je to zgodilo v primeru Rusije. To se že pozna na tamkajšnjem naraščanju brezposelnosti, predvsem med mladimi, oblasti pa so se, kot običajno v takih primerih odločile, da tega podatke preprosto ne bodo več objavljale. Seveda si lahko predstavljate da med vlagatelji taki ukrepi ne vlivajo ravno zaupanja. Fundamentalno gledano sedaj sicer delnice kitajskih izdajateljev delujejo že nekoliko podcenjeno, tako da so kratkoročni nihaji možni, vendar je tveganje eskalacije kitajskih notranjih gospodarskih težav na zunanje-politični parket dejansko visoko. Če k temu dodamo še »kreativno« kapitalsko strukturo kitajskih izdajateljev, ki za ponudbo svojih delnic na ameriških borzah uporabljajo obvodne družbe, registrirane na kajmanskih otokih, ni težko razumeti, da v okolju povečane politične konfrontacije mednarodni kapital postaja previden do te vrste naložb. Zaradi geostrateških tveganj dobavnih verig se je ameriška administracija po Covid-u že odzvala z obsežnimi spodbudami za preselitev proizvodnje nazaj v ZDA (in bližnjo Latinsko Ameriko). Na priloženem grafu lahko vidite učinek tega – eksplozija gradnje proizvodnih obratov v ZDA.

Večjih presenečenj sicer pri objavi drugih makroekonomskih podatkov v ZDA v minulih dneh ni bilo. Morda je še najpomembnejša informacija, da se po več kot letu dni dvigovanja obrestnih mer prvič kažejo znaki šibkosti na trgu dela. Podatek o ustvarjenih novih delovnih mestih v nekmetijskem sektorju (non-farm payrolls) je bil sicer pozitiven, vendar kaže znake drsenja pod mejo, ki je značilna za začetek naraščanja uradne stopnje brezposelnosti. En sam mesec sicer še ni potrditev trenda, potrebni bodo vsaj trije, vendar zdi se, da ukrepi restriktivne monetarne politike po dolgem obdobju neodzivnosti naposled začenjajo prijemati. Nizka brezposelnost je bila do sedaj eden od tistih indikatorjev, ki so presenečali analitike in kljubovali napovedim o bližajoči se recesiji. Morda se tudi ta indikator vendarle uklanja sili pozitivnih realnih obrestnih mer. Bo to dovolj, da FED na naslednjem sestanku 20. septembra ustavi cikel dvigovanja obresti?

Peter Mizerit

Vodja službe za upravljanje tveganj