STROKOVNI ČLANKI

Higher for ... ever?

Za nami je septembrski sestanek Odbora guvernerjev FED. Bil je nestrpno pričakovan, ker so finančni trgi želeli slišati, ali je FED blizu koncu cikla dvigovanja obrestnih mer in predvsem kako kmalu bo sledilo prvo znižanje obresti. Poglejmo si v nadaljevanju, kaj je o tem imel po sestanku za povedati predsednik Odbora guvernerjev Jerome Powell.

Člani odbora so se na tokratnem sestanku odločili ohraniti ključno obrestno mero v ZDA nespremenjeno, pri 5,5%. To je bilo do neke mere pričakovano, saj je FED en zaporedni dvig že preskočil meseca junija in takrat napovedal, da bo obresti dvigoval nekoliko počasneje, s ciljem, da dosedanji dvigi najprej opravijo svoje poslanstvo. Je pa na tiskovni konferenci po sestanku Jerome Powell takoj jasno opozoril: »We are prepared to raise rates further if appropriate, and we intend to hold policy at a restrictive level until we are confident that inflation is moving down sustainably toward our objective.«

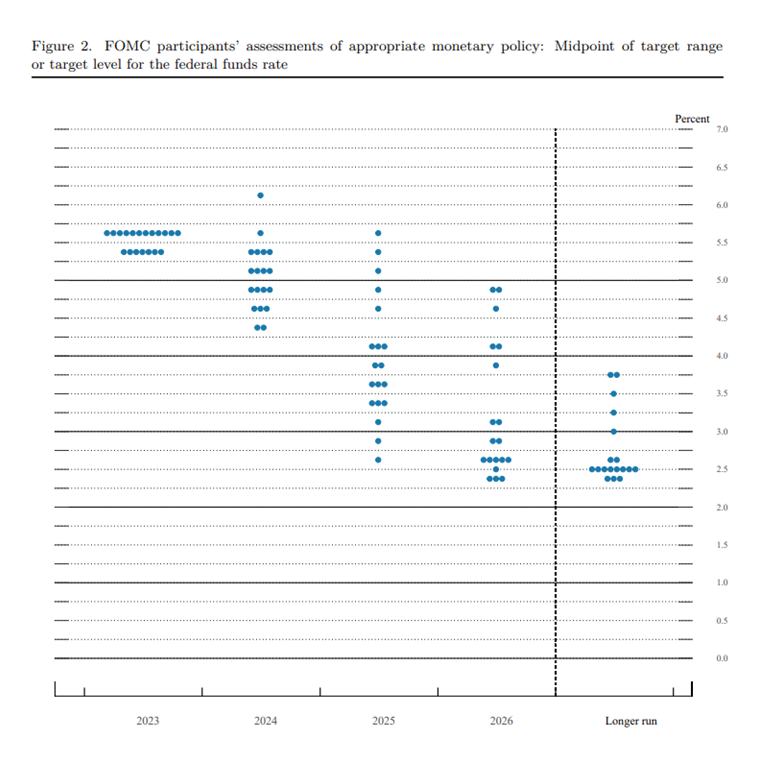

Možnost dodatnega dviga letos torej ostaja odprta. V tem primeru bi obrestna mera dosegla 5,75%. Finančne trge sedaj bolj zanima kako hitro se bo obrestna mera naslednje leto zniževala. Tukaj nam lahko pomaga t.i. »dot-plot« Gre za graf, ki prikazuje, kje posamezni člani odbora guvernerjev pričakujejo višino ključne obrestne mere v naslednjih letih.

Ta graf je bil deloma presenečenje za novinarje in finančnike prisotne na tiskovni konferenci. Kaže namreč, da je letos možen še en dvig do višine 5,75%, še bolj pomembno pa je nadaljevanje, saj kaže odločenost guvernerjev, da obrestne mere ostanejo visoke skozi celotno leto 2024. Večina guvernerjev namreč pričakuje konec leta 2024 ključno obrestno mero okrog 5% do 5,25%, kar pomeni največ dve znižanji v naslednjem letu. To je v osnovi »higher-for-longer«, kar skuša Powell trgom dopovedati že dlje časa in je to še dodatno začinil s komentarjem, da je morda imaginarna nevtralna obrestna mera višja kot so ocenjevali do sedaj. FED je dala torej trgom še enkrat jasno vedeti, naj večjega popuščanja v monetarni politiki ne pričakujejo najbrž vse do konca prihodnjega leta. Trg dolgoročnih obveznic se počasi začenja zavedati, kaj to pomeni, zato tam zahtevane donosnosti v zadnjih dneh najbolj naraščajo (rast donosnosti pomeni, da tečaji obveznic padajo). Z naraščanjem donosov dolgoročnih državnih obveznic rastejo obrestne mere za celoten spekter dolgoročnega financiranja, vključno z nepremičninskimi posojili…

Ameriška ekonomija se je pokazala kot presenetljivo dobro odporna na dosedanje dvige obrestnih mer. Tega se zaveda tudi FED in to pravzaprav otežuje njen boj zoper inflacijo: »It’s a good thing that the economy is strong. It’s a good thing that the economy has been able to hold up under the tightening that we’ve done. It’s a good thing that the labor market is strong. The only concern, and it just means this, if the economy comes in stronger than expected, that just means we will have to do more in terms of monetary policy to get back to 2%, because we will get back to 2%.«

Za boj zoper trdovratno inflacijo je pomembna pozitivna realna obrestna mera. Slednja je bila zadnje desetletje negativna zaradi politike ničelnih obrestnih mer in je skupaj z ekstremnimi fiskalnimi ukrepi v času Covid-a podžgala izbruh visoke inflacije. Zaradi tega bo potreba dlje časa držati pozitivno realno obrestno mero, kar pomeni, da mora biti ključna obrestna mera nad uradno stopnjo inflacije (bolj natančno: nad seštevkom inflacije in nevtralne stopnje obrestne mere, ki pa je bolj teoretični koncept kot eksaktna znanost). To razume tudi Powell: »We understand that it’s a real rate (adjusted for inflation) that will matter, and that needs to be sufficiently restrictive. And, again, you know ‘sufficiently restrictive’ only when you see it. It’s not something you can arrive at with confidence in a model or in various estimates.« Tudi ko bo FED v naslednjem letu zniževala obrestno mero, bo to počela na način, da bo ohranjala pozitivno razliko med ključno obrestno mero in inflacijo.

Zaključek, ki ga lahko odnesemo z zadnjega sestanka FED je, da bo ključna obrestna mera v ZDA še celo naslednje leto zelo verjetno nad 5%, razen če se v tem času ne zgodi kaj nepredvidljivega. Nepredvidljivo gre lahko v obe smeri. Denimo, če inflacija zaradi cen energije in nizke brezposelnosti ponovno pobegne navzgor, bi bila lahko FED prisiljena v dodatna zviševanja do ali celo preko nivoja 6%. Lahko se zgodi tudi obratno. Če bi na finančnih trgih prišlo do sistemsko pomembnega dogodka, bi to FED spodbudilo v bolj agresivno znižanje obresti. FED sama upa na sredinski scenarij, imenovan tudi »soft-landing«, torej nadaljevanje postopnega umirjanja inflacije in gospodarske rasti brez ekstremnih deviacij, čemur bi lahko sledila s postopnimi zniževanji obrestne mere, ki pa naj bi konsistentno ostala nad stopnjo inflacije. Povratek v »Zero interest rate policy« razen v res izjemnem primeru torej ni predviden. Tako srečen sredinski scenarij je sicer glede na dosedanjo zgodovino ukrepov FED bolj izjema kot pravilo.

Peter Mizerit

Vodja službe za upravljanje tveganj